Второе условие, которое должно выполняться для того, чтобы проценты по займу превратились в дивиденды для целей налогообложения, – это существенное, более чем в 3 раза (для банков и лизинговых компаний – более чем в 12.5 раз) превышение суммы займа (непогашенной «контролируемой задолженности») над величиной чистых активов компании.

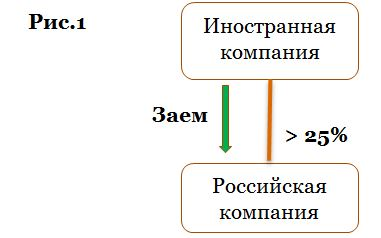

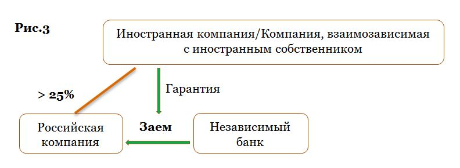

Таким образом, если на отчетную дату выполняются оба условия (задолженность является контролируемой и превышает чистые активы компании более чем в 3 раза), необходимо применить правила недостаточной капитализации, т.е. для целей налогообложения часть процентов превратится в дивиденды, на эту часть нельзя будет уменьшить налогооблагаемую прибыль и с нее необходимо будет удержать налог на дивиденды (в случае если заем предоставлен иностранным собственником - рис.1, или иностранной компанией, взаимозависимой с иностранным собственником - рис.2, если же заем предоставлен российской взаимозависимой компанией - рис.2, налог на дивиденды не удерживается).

Как рассчитать сумму процентов, которую Налоговый кодекс РФ требует приравнять к дивидендам? Для этого применяется специальный коэффициент – коэффициент капитализации. Фактические проценты по займу надо разделить на коэффициент капитализации, полученная сумма – это «правильные» проценты, на которые российская компания-заемщик может уменьшить свою налогооблагаемую прибыль. Оставшаяся сумма – это «неправильные» проценты, которые превращаются в дивиденды, как карета в тыкву. Если же чистые активы отрицательны – вся сумма процентов по займу приравнивается к дивидендам для целей налогообложения.

Пример

ООО «РусКо» - это российская компания, 40% уставного капитала которой принадлежит другой российской компании, ОАО «РусХолдинг», а 60% принадлежит иностранной компании Company Ltd. 31 мая 2016 года ООО «РусКо» получило заем от Company Ltd на сумму 300 000 долларов США под 10% годовых. Проценты выплачиваются ежемесячно в последний день месяца. Выплаты основной суммы долга начнутся с 2017 года.

По состоянию на 30 июня 2016 года активы ООО «РусКо» составляли 15 млн руб., а обязательства 10 млн руб. (в том числе налоговые обязательства 500 тыс. руб.). Курс доллара США на 30 июня 2016 года составлял 65 руб. за доллар США.

Давайте рассчитаем сумму процентов, которую можно принять к вычету и проценты, которые необходимо приравнять к дивидендам для целей налога на прибыль.

Проверяем первое условие: заем от Company Ltd является контролируемой задолженностью, поскольку получен от иностранного собственника, владеющего более 25% (более 20% – по старым правилам) в уставном капитале ООО «РусКо».

Проверяем второе условие: сумма контролируемой задолженности на 30 июня 2016 года = 300 000*65 = 19 500 000 руб. Величина чистых активов = 15 000 000 – (10 000 000 – 500 000) = 5 500 000 руб. Таким образом сумма контролируемой задолженности более чем в 3 раза превышает чистые активы на отчетную дату (19 500 000/5 500 000 = 3.5).

Следовательно, в данной ситуации необходимо применить правила тонкой капитализации.

Общая сумма процентов, начисленная за второй квартал 2016 года = 160 274 руб.

Коэффициент капитализации = 19 500 000/(3 x 5 500 000*60%) = 2

Следовательно, из общей суммы начисленных процентов 160 274 руб. только 80 137 руб. (160 274/2) можно принять к вычету (уменьшить налогооблагаемую прибыль ООО «РусКо»), оставшиеся 80 137 руб. из 160 274 руб. приравниваются для целей налога на прибыль к дивидендам, т.е. с этой суммы необходимо будет удержать налог на дивиденды.